Чижикова Т.А., Федотенко С.А., Пряхина И.Л. Анализ кредиторской задолженности и мероприятия, направленные на ее снижение в предприятии // Электронный научно-методический журнал Омского ГАУ. — 2015. -№2(2) июль-сентябрь. — URL http://e-journal.omgau.ru/index.php/2015-god/2/19-statya-2015-2/144-00033

УДК 336.6

Чижикова Татьяна Александровна

Кандидат экономических наук, доцент ФГОУВПО ОмГАУим. П.А. Столыпина, г. Омск ta. chizhikova@omgau.org

Федотенко Светлана Александровна

Кандидат экономических наук, доцент ФГОУ ВПО ОмГАУ им. П.А. Столыпина, г. Омск sa. fedotenko@omgau.org

Пряхина Инга Леонидовна

Старший преподаватель

ФГОУ ВПО ОмГАУ им. П.А. Столыпина, г. Омск il.pryakhina@omgau.org

Анализ кредиторской задолженности и мероприятия, направленные на ее

снижение в предприятии

Аннотация: Кредиторская задолженность часть оборотных активов, следовательно, политика управления кредиторской задолженностью — это часть политики управления оборотными активами и маркетинговой политики предприятия. Кредиторская задолженность — заемные средства предприятия. Мониторинг кредиторской задолженности важен для предприятия.

Ключевые слова: кредиторская задолженность, мероприятия, динамика, снижение.

В ходе финансово-хозяйственной деятельности у предприятия возникает кредиторская задолженность. Кредиторской задолженностью предприятию необходимо эффективно управлять. Система управления кредиторской задолженностью должна содержать всю совокупность существующих методов анализа.

При ведение бизнеса в современных условиях, предприятие эффективно функционировало, ему необходимо привлечение дополнительных заемных средств. Поэтому кредиторская задолженность может выступать одним из источников привлечения дополнительных ресурсов. Но при наличии большой суммы кредиторской задолженности, она негативно отражается на финансовом состоянии предприятия.

Существует множество подходов к определению понятия кредиторской задолженности. В. Г. Гетьман кредиторскую задолженностью определяет, как «обязательства организации, за поставленные ей товары, работы и услуги, а также другие обязательства в пользу кредиторов, обусловленные прошлыми хозяйственными событиями и сделками» [1].

Увеличение доли заемных средств предприятия, ведет к росту степени его финансовых рисков и отрицательно влияет на его финансовую устойчивость, повышая степень зависимости от заемных средств. Таким образом, изменение за анализируемый период структуры пассивов следует признать в подавляющей части негативным.

Уровень кредиторской задолженности во многом зависит от активности функционирования, платежеспособности и финансового состояния предприятия.

Рассмотрим и проанализируем кредиторскую задолженность на примере общества с ограниченной ответственностью частное охранное предприятие «Центр вооружённой охраны» (ООО ЧОП «ЦВО»).

Анализ актива и пассива баланса общества с ограниченной ответственностью частного охранного предприятия «Центр вооружённой охраны» показывает, что общая величина активов предприятия в 2013 году, по сравнению с 2011 годом выросла. В наиболее значительной степени это произошло за счет увеличения статей «Запасы» и «Дебиторская задолженность.

Общая величина пассивов предприятия в 2013 году значительно увеличилась практически в 3 раза, относительно 2011 года. Данное изменение произошло вследствие роста в 2012 году кредиторской задолженности предприятия поставщикам и подрядчикам.

Увеличение доли заемных средств предприятия ведет к росту степени его финансовых рисков и отрицательно влияет на его финансовую устойчивость, повышая степень зависимости от заемных средств.

Ликвидность имущества организации находится на низком уровне и имеет тенденцию к снижению.

Из данных баланса можно сделать вывод о том, что общество с ограниченной ответственностью частное охранное предприятие «Центр вооружённой охраны» не имеет на данный момент наличных денежных средств, которыми можно было бы рассчитаться с кредиторами, что показывает коэффициент абсолютной ликвидности. Если же кредиторы потребуют в ближайшее время выплатить долг, то общество с ограниченной ответственностью частное охранное предприятие «Центр вооружённой охраны» не сможет это сделать за счет быстро реализуемых активов.

Так же отрицательным моментом является то, что не соблюдается соотношения собственного и заемного капитала, и составляет 24% и 76% соответственно.

Собственные средства общества с ограниченной ответственностью частного охранного предприятия «Центр вооружённой охраны» увеличились. Также увеличился размер долгосрочных и краткосрочных обязательств предприятия. Таким образом произошло совокупное увеличение пассивов данного предприятия в основном за счет увеличения нераспределенной прибыли и кредиторской задолженности.

Размер уставного капитала оставался неизменным на всем промежутке исследования составлял 10 тыс. руб., размер резервного капитала также не изменился и был равен 1 тыс. руб., произошло увеличение нераспределенной прибыли, доля которой составило 99,9% от общего объёма собственного капитала. За анализируемый период собственный капитал вырос в целом на 26081 тыс. руб., что является положительной тенденцией.

Анализ динамики и структуры заемного капитала анализируемого предприятия представлен в таблице 1.

Таблица 1 — Динамика и структура заемного капитала в ООО ЧОП «ЦВО»

за 2011-2013 годы.

Источник капитала Сумма, тыс. руб. Удельный вес,%

2011 г. 2012 г. 2013 г. Изменение (2013-2011) 2011 г. 2012 г. 2013 г. Изменение (2013-2011)

1 2 3 4 5 6 7 8 9

Долгосрочные обязательства, в 1289 0 6461 30034 17144 64,07 12,86 28,56 -35,51

т.ч.:

— отложенные налоговые обязательства 34 34 34 0 0,17 0,07 0,03 -0,14

1 2 3 4 5 6 7 8 9

Краткосрочные обязательства, в т.ч.: 7229 43767 75142 67913 35,93 87,14 71,44 35,51

— заемные средства 4200 3952 0 0 20,88 7,87 0,00 -20,88

— кредиторская задолженность 3029 39815 75142 72113 15,05 79,27 71,44 56,39

Итого 2011 9 50228 105176 85057 100,00 100,00 100,00 0,00

За анализируемый период величина заемного капитала увеличилась на 85057 тыс. руб., это произошло за счет увеличения долгосрочных обязательств на 17144тыс. руб. При этом размер отложенных налоговых обязательств за анализируемый период не изменился и составил 34 тыс. руб.

Также в 2013 году предприятие полностью погасило задолженность по краткосрочным займам, однако краткосрочные обязательства увеличились на 67913 тыс. руб., что связано с увеличением кредиторской задолженности на 72113 тыс.руб., ее удельный вес в составе заемного капитала составил 71%.

Анализ динамики и структуры кредиторской задолженности предприятия представлен в таблице 2.

Таблица 2 — Оценка кредиторской задолженности ООО ЧОП «ЦВО» за

2011-2013 годы.

2011г. 2012г. 201 [3г. Абсолютное

Показатель Тыс. Уд. Тыс. Уд. Тыс. Уд. отклонение,

руб. Вес,% руб. Вес,% руб. Вес,% тыс. руб.

1 2 3 4 5 6 7 8

Кредиторская

задолженность, всего, 3029 100 39815 100 75142 100 72113

в том числе:

— поставщики и подрядчики 2765 91,28 37930 95,27 71959 95,76 69194

— задолженность

перед персоналом 57 1,88 408 1,02 224 0,30 167

организации

-задолженность

перед государственными внебюджетными 24 0,79 43 0,11 89 0,12 65

фондами

— задолженность по налогам и сборам 51 1,68 167 0,42 275 0,37 224

-прочие кредиторы 132 4,36 1267 3,18 2595 3,45 2463

При анализе таблицы 2, можно отметить, что наблюдалась тенденция к увеличению кредиторской задолженности. Эти изменения произошли за счет увеличения кредиторской

задолженности перед поставщиками и подрядчиками. В структуре краткосрочных обязательств задолженность перед поставщиками и подрядчиками увеличилась с 91,28% в 2011 году до 95,27 % в 2013 году. Можно сделать вывод о том, что у организации отсутствует необходимая сумма оборотных средств, для погашения своих обязательств. До 2011 года предприятию удавалось производить расчеты по этим обязательствам лишь с небольшим «опозданием» и в полной мере. Но в 2012 году отметился значительный рост непогашенных обязательств перед поставщиками. Вызвано это тем, что сумма накопленной дебиторской задолженности сравнялась с величиной кредиторской задолженности.

Анализ кредиторской задолженности в разрезе основных поставщиков представлен в таблице 3.

Таблица 3 — Анализ кредиторской задолженности в разрезе основных

поставщиков и подрядчиков ООО ЧОП «ЦВО» в 2013 году.

№ п/п Наименование кредитора Сумма кредиторской задолженности, тыс.руб. Удельный вес, в %

1 ООО «БЭК» 21004 29,19

2 ЗАО «Колос» 7449 10,35

3 ООО «РУСТЕХМАРКЕТ» 7300 10,14

4 ОАО «Вектр» 6405 8,90

5 ЗАО «Платон» 6104 8,48

6 ООО ТД «ТехноГрупп» 3703 5,15

7 ООО «Эвита- Пром» 3134 4,36

8 ЗАО «Б-Графф» 3113 4,33

9 Прочие кредиторы 3000 4,17

10 ООО «Космостом» 2730 3,79

11 ООО «Сервис- Центр» 2167 3,01

12 ООО «СПТ» 1870 2,60

13 ОАО «Автокомплект» 1520 2,11

14 НОУ УЦ «Беркут» 1375 1,91

15 ЗАО «Полиграф» 1085 1,51

Итого по поставщикам и подрядчикам 71959 100,00

Согласно таблице 3 у предприятия перед ООО «БЭК» сложилась самая большая сумма задолженности в размере 21004 тыс. руб., данная задолженность в структуре занимает первое место и составляет 29,19%.

Анализ показателей кредиторской задолженности представлен в таблице 4. Таблица 4 — Анализ показателей кредиторской задолженности

ООО ЧОП «ЦВО»

Наименование показателя 2012 год 2013 год Изменение показателя

1 2 3 4

Коэффициент оборачиваемости 86905/21422=4,05 120072/57478,5=2,1 -1,95

кредиторской задолженности

Период обращения кредиторской задолженности, 360 / 4,05 = 88,8 360 / 2,1 = 173,07 84,27

в днях

Коэффициент оборачиваемости кредиторской задолженности на базе себестоимости продаж

Коэффициент оборачиваемости 70107 / 21422=3,27 96059 / 57478,5 =1,67 -1,6

кредиторской задолженности

Период обращения

кредиторской задолженности, в днях 360 / 3,27 = 110,09 360 / 1,67 = 215,56 105,47

1 2 3 4

Доля кредиторской задолженности в текущих 90,97 99,73 8,76

пассивах организации, %

Доля кредиторской задолженности в пассиве 60,24 52,9 -7,34

организации, %

Данные таблицы показывают, что состояние расчетов с кредиторами в 2013 году по сравнению с 2012 годом ухудшилось. Коэффициент оборачиваемости кредиторской задолженности снизился с 4,05 до 2,1 , что говорит о том, что предприятие осуществляет покупки в кредит. Увеличился и период обращения с 89 дней до 173 дней.

С одной стороны кредиторская задолженность экономически вроде бы и выгодна предприятию, как источник финансирования. Но с другой стороны она ведет к снижению рейтинга предприятия среди конкурентов, потерей имиджа на рынке и штрафным санкциям, процентам, неустойкам, оговоренным в договорах. Поэтому данным видом задолженности необходимо умело управлять.

Для данного предприятия можно предложить следующие мероприятия по снижению уровня кредиторской задолженности:

1.Реструктуризацию кредиторской задолженности, а именно: проведение взаимозачетов между организациями.

Взаимозачеты позволяют предприятиям без привлечения денежных средств решить свои финансовые проблемы.

Таблица 5 — Проведение взаимозачета между организациями

Поставщик Сумма кредиторской задолженности до Сумма кредиторской задолженности после Абсолютное отклонение

внедрения, тыс.руб. внедрения, тыс.руб

ОАО «Автокомплект» 1520 635 885

ООО «Сервис» 2167 928 1239

ООО «СПТ» 1870 1084 786

ООО «Космостом» 2730 580 2150

НОУ УЦ «Беркут» 1375 705 670

Итого 9662 3932 5730

2. Уступку права требования (Цессия). Таблица 6 — Проведения процедуры уступки права требования (Цессии)

Сумма

Поставщик Сумма кредиторской задолженности до кредиторской задолженности Абсолютное отклонение

внедрения, тыс.руб. после внедрения, тыс.руб.

ЗАО «Полиграф» 1085 351,44 733,56

ЗАО «Б-Графф» 3113 609 2504

Итого 4198 960,44 3237,56

После проведения данных мероприятий, из всех поставщиков обществу с ограниченной ответственностью частному охранному предприятию "Центр вооруженной охраны" удалось

в наибольшей степени погасить задолженность перед: ООО «БЭК» 94,84%, ООО ТД «ТехноГрупп» 95,81%, ЗАО « Б-Графф» 80,44%.

Таким образом, видно, что после реализации данных мероприятий у общества с ограниченной ответственностью частного охранного предприятия "Центр вооруженной охраны" кредиторская задолженность по поставщикам снизилась предположительно на 45,7 % или на 32429,12 тыс. руб.

3. Продажу дебиторской задолженности коллекторским агентствам.

В связи с тем, что общество с ограниченной ответственностью частное охранное предприятие «Центр вооружённой охраны» не имеет возможности погасить кредиторскую задолженность за счет получения кредита в коммерческом банке, то организация может погасить часть кредиторской задолженности в размере 21004 тыс.руб. предприятию ООО «БЭК» за счет денежных средств, высвободившихся от погашения дебиторской задолженности.

Для этого необходимо обратиться к коллекторским агентствам для заключения договора продажи просроченной дебиторской задолженности. Коллекторские агентства оказывают услуги по сбору долгов.

Большинство коллекторских агентств собирают долги за вознаграждение. В соответствии с видом взыскиваемой агентством задолженности, сумма вознаграждения колеблется в пределах от 10 до 50 %.

Рассмотрев особенности работы с коллекторскими агентствами, общество с ограниченной ответственностью частное охранное предприятие «Центр вооружённой охраны» может провести тендер по продаже портфеля просроченной дебиторской задолженности. Перед тем, как выставить дебиторскую задолженность на продажу необходимо оповестить заказным письмом с уведомлением каждого дебитора о данном намерении и в случае отсутствия мероприятий по погашению просроченной задолженности со стороны дебитора, продать её.

В обществе с ограниченной ответственностью частном охранном предприятии «Центр вооружённой охраны» имеется просроченная дебиторская задолженность, которая составляет 25540 тыс. руб. При выставлении её на продажу цена будет зависеть от суммы долга, перечня дебиторов, срока просрочки. Если данную дебиторскую задолженность продать с вознаграждением в 22% от купленного им долга. Следовательно сумма вознаграждения составит 5618800 руб., а доход от данного мероприятия составит 19921200 руб. На прочие расходы предприятия списывается 5618800 руб., а высвободившаяся сумма будет отражена в статье «Денежные средства». Полученную выручку в размере 19921200 руб. общество с ограниченной ответственностью частное охранное предприятие «Центр вооружённой охраны» может направить на погашение кредиторской задолженности перед ООО «БЭК». Таким образом кредиторская задолженность перед ООО «БЭК» уменьшится и станет равной:

21004000 — 19921200= 1082800 руб.

4.Форфейтинг.

Как правило, при форфейтинге объектом сделок становятся векселя и ценные бумаги, максимальная комиссия форфейтинга редко превышает 1,5%, однако некоторые наиболее авторитетные компании требуют от участников рынка более внушительные проценты. Поэтому в качестве мероприятия по сокращению уровня кредиторской задолженности общество с ограниченной ответственностью частное охранное предприятие «Центр вооружённой охраны» может выбрать так называемый «форфейтинг». Основанием для этого послужит вексель на сумму 3620 тыс. руб., выданный за предоставленные услуги по установке охраны и сигнализации ООО «ЛМКК». Данный вексель подлежит оплате 19 мая 2015 года, но для снижения уровня кредиторской задолженности его можно продать по сделке форфейтинга крупной организации. Уровень дисконта составит 2,2 %, следовательно, ожидаемый доход от продажи данного векселя для общества с ограниченной

ответственностью частного охранного предприятия «Центр вооружённой охраны» будет равен:

3620000*0,22= 79640 руб.

3620000-79640=3540360 руб.

Таким образом, при осуществлении данного мероприятия у общества с ограниченной ответственностью частного охранного предприятия «Центр вооружённой охраны» появится возможность погасить часть кредиторской задолженности перед ООО ТД «ТехноГрупп» и она станет равной:

3703000-3540360=162640 руб.

5. Смену кредитной политики предприятия.

Кредитная политика в организации принимается, как правило, на год, по истечении которого уточняются цели и задачи, принятые стандарты, подходы и условия. Но в связи с тем, что у общества с ограниченной ответственностью частного охранного предприятия «Центр вооружённой охраны» на конец 2013 года имеется большой удельный вес дебиторской и кредиторской задолженности, то это приводит к необходимости смены кредитной политики, т.е. необходимо внедрить ряд вполне эффективных способов рефинансирования дебиторской задолженности, позволяющих вернуть денежные средства за оказанные услуги.

Расчёт экономической эффективности предложенных мероприятий представлен в таблице 7.

Таблица 7- Расчёт экономической эффективности по всем мероприятиям

Мероприятие Сумма кредиторской задолженности до внедрения, тыс.руб. Сумма кредиторской задолженности после внедрения, тыс.руб. Абсолютное отклонение

Взаимозачет 9662 3935 5730

Цессия 4198 960,44 3237,56

Продажа дебиторской

задолженности коллекторским 20004 1082,8 19921,2

агентствам

Факторинг 3703 162,64 3540,36

Итого 37567 6137,88 32429,12

По данным таблицы 7 видно, что при внедрении предложенных мероприятий общество с ограниченной ответственностью частное охранное предприятие «Центр вооружённой охраны» сможет улучшить свою финансово- хозяйственную деятельность, рассчитаться с различными организациями по своим долгам. В ходе проведения мероприятий по оптимизации расчетов с кредиторами удастся снизить долю задолженности перед поставщиками.

Таблица 8 — Расчёт экономической эффективности предложенных

мероприятий в целом по кредиторской задолженности

Показатель Сумма кредиторской задолженности до внедрения, тыс.руб. Сумма кредиторской задолженност и после внедрения, тыс.руб. Изменения

Абсолютные , тыс. руб. Относительн ые изменения, в %

Кредиторская задолженность, всего, в том числе: 75142 42612,88 32529,12 56,7

поставщики и подрядчики 71959 39529,88 32429,12 54,9

задолженность перед 224 224 0 0

персоналом организации

задолженность перед

государственными внебюджетными 89 89 0 0

фондами

задолженность по налогам и сборам 275 175 100 63,6

прочие кредиторы 2595 2595 0 0

Анализ кредиторской задолженности выявил следующее:

— в обществе с ограниченной ответственностью частном охранном предприятии «Центр вооружённой охраны» существует тенденция к увеличению кредиторской задолженности, так в 2013 г. сумма задолженности составила 75142 тыс. руб., что выше показателя 2012 г. на 35327 тыс. руб., и выше показателя 2011 г. на 72113 тыс. руб.;

— данные изменения произошли в основном за счет увеличения задолженности перед поставщиками и подрядчиками, с 2011 г. по 2013 г. увеличение составило 69194тыс. руб.

Предложенные мероприятия по оптимизации системы расчетов принесут предприятию положительный экономический эффект. Он проявится в снижении сумм накопленных обязательств перед кредиторами за счет более качественной и организованной работы с дебиторами, заключающейся в применении целого ряда методов по оптимизации ее величины.

Необходимо отметить, что после проведения данных мероприятий обществу с ограниченной ответственностью частному охранному предприятию «Центр вооружённой охраны» удастся оптимизировать дебиторскую задолженность и снизить ее уровень с 86401 тыс.руб. до 53911 тыс.руб. или на 37,6%.

Ссылки на источники:

1. Гетьман В.Г. Финансовый учет // учебник, Финансы и статистика, 2005., 818 с.

2. Ионова А.Ф., Селезнева Н.Н.Финансовый анализ. Управление финансами: Учебное пособие//Юнити-Дана, 2010 г., 639 с

Tatyana Chizhikova

Candidate of Economic Sciences, Associate Professor

Omsk State Agrarian University n. a. P.A. Stolypin, Omsk

Svetlana Fedotenko

Candidate of Economic Sciences, Associate Professor

Omsk State Agrarian University n. a. P.A. Stolypin, Omsk

Inga Pryakhina

Senior Lecturer

Omsk State Agrarian University n. a. P.A. Stolypin, Omsk

The Analysis Of The Accounts Payable And Activities Aimed At Its Reduction

Abstract: Payables are part of current assets, therefore the policy of debt management is part of current assets management and marketing policy of the enterprise. Payables are borrowings of the enterprise. Monitoring of accounts payable is important for the enterprise.

Keywords: accounts payable, with the activities, dynamics, decline

Источник: cyberleninka.ru

Значение изменений ДЗ и КЗ в бухгалтерском балансе

Кредиторская и дебиторская задолженности являются основными показателями финансовых и материальных потоков на предприятии. Каждая организация ведет учет поступлений и расходов. Для точности и простоты расчетов каждая операция фиксируется в балансе фирмы. Любые изменения в общей сумме долга говорят об определенной ситуации, сложившейся в компании.

Если размер обязательств перед всеми кредиторами увеличивается несоизмеримо в сравнении с дебиторкой, то это может свидетельствовать о материальных трудностях, которые переживает организация в данный момент. Снижение в свою очередь говорит об обратном положении вещей. Разумеется, расчеты гораздо сложнее и несведущему человеку зачастую сложно понять, как обстоят дела в фирме, просто взглянув на отчетные документы.

Однако для людей, разбирающихся в бухгалтерском учете и ведении бизнеса, балансовая документация может сказать о многом. Это полезно для привлечения инвестиций, поиска кредиторов и т. д. Если дебитор имеет большой долг и с трудом гасит недоимку, то это будет видно из ББ. ДЗ и КЗ не должны быть одинаковыми, нет точных пропорций, но определенные факторы, по которым нужно ориентироваться, существуют.

Но как бы бизнесмены не хотели обойтись без займовых средств, полностью отказаться от них крупному предприятию не получится, поскольку они помогают осуществлять деятельность компании, расширять обороты и производить интенсификацию производства без изъятия денег из капитала.

Дебиторская задолженность

Под этим термином понимается совокупность денежных активов, которые заработаны компанией, но по различным причинам еще не поступили на счет организации. Это могут быть займы, инвестиционные выплаты и т. д. ДЗ делится на 2 основных типа:

Первые подразумевают кредиты, выданные на непродолжительный период. Чаще всего такие активы относятся к текущим. В бухгалтерском балансе учреждения отмечаются аналогично. Второй тип финансовых активов в свою очередь выдается заемщикам на длительный отрезок времени, поэтому и в отчетной документации они отмечаются как долгосрочные.

При расчете и отслеживании дебиторки необходимо учитывать специфику каждого вида, описанного выше. Если этого не делать, результаты получатся не действительными, что приведет к ошибке в бухгалтерском балансе. Это в свою очередь повлечет за собой массу других неприятных последствий по принципу цепной реакции.

Что означает рост дебиторки

Причиной увеличения ДЗ могут послужить невыплаченные вовремя авансы, стоимость услуг и товаров. Чем больше партнеры и клиенты оттягивают момент погашения, тем выше становится ДЗ. Поэтому рост бюджетной недоимки по этому показателю в значительной степени является негативным фактором.

Это означает, что договор поставок в вашей организации составлен неверно, поскольку не в полной мере реализовывает ваши интересы. Также косвенными причинами этому могут быть:

- несвоевременная оплата услуг, товаров;

- отсутствие авансового перевода;

- невозврат командировочных предоплат и т. д.

Последствия от повышения дебиторской задолженности носят негативный характер. В первую очередь это связано со снижением платежеспособности предприятия, поскольку для погашения собственных займов и поддержания работоспособности системы приходится изымать средства из оборота. Если уровень кредитных долгов поднимется до критического показателя, компания может оказаться на грани банкротства.

Существуют и другие отрицательные последствия от роста ДЗ:

- ухудшение кредитного доверия к предприятию;

- понижение инвестиционной привлекательности;

- потеря партнеров и потенциальных клиентов и др.

По этим причинам при первых же проявлениях прироста ДЗ необходимо оперативно принимать меры по решению проблемных ситуаций, чтобы не допустить негативных последствий. Если своевременно выявить ухудшение ситуации и сразу принять контрдействия, эффективность их значительно возрастает. При малейшем промедлении исправление потребует гораздо больших усилий и затрат.

О чем свидетельствует снижение

На основе вышеизложенной информации можно прийти к выводу, что сокращение общей дебиторской задолженности является положительным моментом для фирмы. Это обусловлено тем, что приток финансовых ресурсов в бюджет организации возрастает, поэтому общий размер остатка по ДЗ уменьшается.

При таком порядке вещей инвестиционная привлекательность предприятия становится больше, как и кредитное доверие, поскольку вкладчики уверены в платежеспособности компании. Благодаря этому, бизнес продолжает расти без изъятия денежных средств из общего оборота. В перспективе уменьшение дебиторки приводит к увеличению дохода предприятия.

Анализ дебиторки

Основным способом контроля является коэффициент ДЗ к продажам. Рассчитывается он по формуле Д/П, где «Д» – это размер дебиторки, а «П» – сумма продаж. Этот показатель позволяет определить безопасный уровень, превышение которого может привести к трудностям при получении денег со своих партнеров. Отметка дебиторской задолженности не должна перешагнуть через этот порог.

Производить анализ и расчеты должен исключительно профессионал с достаточным опытом и качеством подготовки. От правильности определения и контроля за финансовыми потоками во многом зависит благополучие и конкурентоспособность предприятия, поэтому допускать к столь важной работе дилетанта нельзя.

Кредиторская задолженность

КЗ является некой противоположностью ДЗ. Она демонстрирует все непогашенные платежи вашей компании перед контрагентами. Сюда могут входить:

- услуги ЖКХ;

- долги по зарплатам;

- кредитные неустойки;

- штрафы, госпошлины, налоги;

- обязательные взносы в уставный капитал организации лицами, имеющими долю;

- обязательства перед акционерами;

- нераспределенная прибыль;

- непогашенные платежи перед поставщиками услуг или продукции.

Коэффициент возрастания или снижения КЗ отражает реальное положение вещей в организации. Для простоты отслеживания и контроля бухгалтеры фирмы фиксируют каждую операцию в отчетной документации, записывая движение денежных средств проводками. Каждая из них соответствует определенному действию с финансами. По ним можно быстро и без особого труда найти нужную информацию и произвести необходимые расчеты.

Причинами роста кредиторки могут быть:

- Увеличение ДЗ.

- Несоразмерно высокие обязательства, взятые фирмой на себя, с которыми она не справляется.

- Активы не являются собственностью компании, а долги возрастают.

- Неудачная маркетинговая работа.

Если бухгалтеры тщательно анализируют финансовые потоки, маркетологи качественно работают, то КЗ практически всегда остается в разумных пределах, а дела у компании идут хорошо. Последствия неправильной работы специалистов в этом направлении приводят к серьезным проблемам, поэтому следует максимально внимательно относиться к обязательствам перед кредиторами.

Как влияет увеличение КЗ

Рост кредиторской задолженности, как и в случае с дебиторкой, приводит к ослаблению экономики предприятия. Это связано с усилением кредитной нагрузки на бюджет, с которым фирма не способна справиться. Если своевременно расплатиться с долгами не получается, то возникает множество негативных последствий, основными из которых являются:

- Исковые заявления от контрагентов (ФССП, управляющая компания, арендодатели, партнеры и т. д.), которые приводят к конфискации имущества и аресту счетов.

- Снижение инвестиционной привлекательности, из-за чего происходит отток финансовых вливаний.

- Упадок авторитета предприятия и негативная репутация, что провоцирует понижение спроса и оборачиваемости.

Чтобы избежать этих проблем, рекомендуется при первых же признаках ухудшения положения предпринимать меры по ликвидации долгов. Однако еще важнее производить профилактику, регулярно делать тесты успешности и эффективности работы в этой сфере, а также ни в коем случае не просрочивать платежи. При грамотном подходе, качественному осуществлению своей работы бухгалтерским отделом и контролем со стороны руководящего звена, компания сможет избежать трудностей с бюджетным балансом.

Как влияет снижение КЗ

Ответ на этот вопрос прост: уменьшение кредиторской задолженности имеет противоположный эффект в сравнении с увеличением этого показателя. Если сумма КЗ снижается, это говорит о финансовом благополучии компании, ее платежеспособности. За счет этого повышается интерес сторонних инвесторов и кредиторов к предприятию, поскольку они видят потенциал в фирме и готовы вкладываться по-крупному.

Когда компания в состоянии уменьшить размер своих долгов, выплачивая их вовремя, она приобретает положительную репутацию и статус. Поэтому необходимо сокращать обязательства перед кредиторами до безопасного уровня, чтобы экономическое положение организации было на хорошем уровне.

Если у предприятия нет возможности держать постоянного бухгалтера в штате работников, можно воспользоваться услугами частных индивидуальных специалистов или агентств, занимающихся такого рода деятельностью. Это позволит неплохо сэкономить на зарплате сотрудника, поскольку разовые работы обойдутся фирме дешевле.

Как анализировать кредиторку

Перед расчетом долгов по КЗ и скорости их изменений, необходимо вычислить оборачиваемость. Делается это по формуле В/К, где «В» – это выручка, полученная фирмой, а «К» – остаток по кредитам. На основе результатов можно сделать выводы, а также предпринять, необходимые для улучшения ситуации, меры. Разумеется, расчеты в действительности гораздо сложнее, поэтому осуществить их без ошибки под силу только опытному бухгалтеру, новички зачастую допускают ошибки по невнимательности либо недостатка в практике подобных вычислениях.

Благодаря этому, специалисты, работающие в компании, могут выяснить, насколько эффективными или провальными оказались действия по решению проблем с долгами. Если кредиторскую задолженность удалось уменьшить, то результат положительный. А если показатель продолжает увеличиваться или остается на том же уровне, то необходимо пересмотреть свой подход и что-то изменить в экономической политике организации.

Кредиторская и дебиторская задолженности – это два важнейших параметра, составляющих бухгалтерский баланс и бюджет организации. Эти показатели наглядно демонстрируют положение дел в фирме, а также помогают выявить ошибки в управлении, перераспределить финансовые потоки, создать репутацию и т. д.

Если правильно и грамотно анализировать КЗ и ДЗ, предпринимать необходимые меры для контроля, то оба вида задолженностей останутся на требуемом уровне. Благодаря этому, можно значительно повысить интерес к предприятию со стороны инвесторов и кредиторов, что приводит к новым финансовым вливаниям и увеличению доходности.

Однако заниматься расчетами, анализом и ведением балансовой отчетности в обязательном порядке должны профессиональные бухгалтеры с достаточным опытом и уровнем квалификации. Допускать ошибки в записях и расчетах непозволительно, ведь это негативно сказывается на бюджете фирмы. Чем серьезнее промах в вычислениях, тем более негативны последствия для экономической составляющей компании.

О взыскании задолженности с предприятия пойдет речь в видео:

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть!

Наш юрист может бесплатно Вас проконсультировать — напишите вопрос в форме ниже:

Снижение дебиторской задолженности

Дебиторская задолженность означает сумму средств, которые предприятие должно получить от других компаний или физических лиц в связи с оказанием им услуг или совершением поставок, либо выполнением подряда, по другим обязательствам.

Этот показатель отражается в бухгалтерском и налоговом учете до момента совершения расчетов контрагентами полностью либо при списании средств при истечении срока исковой давности, в связи с ликвидацией дебитора.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

+7 (812) 317-60-09 (Санкт-Петербург)

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

О чем свидетельствует уменьшение дебиторской задолженности, какие бывают причины снижения этого показателя у предприятия, какие меры необходимо осуществить для уменьшения значения и какие нюансы встречаются в этой сфере на практике. Обо всем в подробностях в этом материале.

О чем свидетельствует

Зачастую высокий уровень задолженности является результатом неэффективной схемы организации работы предприятия.

Уменьшение этого показателя говорит о восстановлении деятельности компании, выходе на новый уровень поставок или реализации услуг, наличия активов у предприятия и правильной маркетинговой политике.

Причины

Задолженность выделяется двух видов:

| Нормальная | Срок исполнения платежей по которой еще не наступил по договору |

| Просроченная | Если период времени, отведенный на оплату товаров или услуг прошел, но срок исковой давности еще не истек. В этом типе подразделяют категории: сомнительные долги – кредитор не рассчитывает на выплату средств по объективным причинам, безнадежные – банкротство или ликвидация контрагента, истечение срока давности |

Образец списания безнадежной дебиторской задолженности вы можете найти в этой статье.

Меры для уменьшения дебиторской задолженности

С целью снижения уровня долгов по отгруженной продукции или выполненным работам предприятие может разработать внутренний механизм подбора надежных контрагентов. Уменьшить задолженность есть возможность и некоторыми способами уже после ее образования.

К их числу относятся:

- анализ информации о работе другого предприятия или получение сведений о добросовестности гражданина, заказывающего товары или услуги. На этапе заключения договора обязательна проверка документации на компанию, запрашиваются свидетельства о регистрации в Росреестре и налоговой службе, бумаг о полномочии лица, подписывающего документы о принятии товара или акт о выполненных работах с целью установления правоспособности фирмы. О деятельности частного лица целесообразно получить сведения о стаже работы в определенной области, отзывы о взаимодействии в сфере с целью установления платежеспособности. Важно узнать о наличии долгов у контрагента и не допустить заключения работа и реализации обязательств до момента отгрузки или передачи результата работ;

- для минимизации экономических рисков необходимо включить в договор условия о штрафных санкциях за неисполнение требований: в виде штрафов, возмещения убытков. Это позволит снизить риск от невыплаты;

- при невозможности оплатить полностью задолженность по договору в указанные сроки возможно заключение дополнительного соглашения об отсрочке внесения средств или составление графика платежей, выполнение которого позволит постепенно уменьшать сумму задолженности;

- в качестве стимулирующей меры есть возможность установления скидок на оплату при своевременном внесении платежей;

- важным звеном в цепочке кредитор – должник является персонал компании. Чтобы сотрудники были заинтересованы можно установить премиальную систему не только за выполнение задачи по продажам, но и по выплатам со стороны покупателей или заказчиков. Также можно назначить меры дисциплинарного взыскания за сотрудничество с недобросовестными дебиторами путем вынесения выговоров, лишение премий и др.;

- с целью снижения уровня дебиторской задолженности, что благоприятно сказывается на всех экономических показателях работы компании, часто вводится жесткий регламент. В нем прописывается, как организована работа предприятия. Также важно ведение статистики по продажам и проведению своевременно оплаты для проведения анализа и выявления «слабых» мест в организации процесса;

- формирование «черного списка» должников с проблемной оплатой;

- в качестве меры по снижению задолженности также может осуществляться постоянный обзвон контрагентов с целью стимулирования их к выплатам.

Все методы снижения дебиторской задолженности можно разделить на следующие категории:

| юридические | направление претензии, подача искового заявления |

| экономические | установление санкций в повышенном размере: неустойки, штрафов, предоставление обеспечения со стороны должника – залога имущества, как гарантия выплаты средств |

| психологические | постоянное напоминание по телефону, распространение информации о неблагоприятном взаимодействии с покупателем или заказчиком, что ведет к порче делового статуса и имиджа бренда |

| физические | арест Службой судебных приставов активов, имущества для последующей реализации и закрытия долгов |

Способами уменьшения задолженности являются:

- решение вопроса об оплате в досудебном порядке путем выставления претензии должнику. По статистике процент положительного исхода дела не высокий при направлении письма. Все зависит от его содержания и добросовестности контрагента. В тексте обязательно указывается, что при игнорировании требований или отсутствии оплаты вопрос передается на рассмотрение в суд. Предоставляется ограниченный период времени на проведение платежей. Этот способ также эффективен в случаях, когда срок оплаты не установлен основным договором. Кредит имеет возможность прописать, что задолженность необходимо погасить в течение 30 дней с момента получения уведомления;

- если в ходе претензионного порядка спор не решается, то единственной возможность истребовать деньги является обращение в арбитражный суд или инстанцию общей юрисдикции с соответствующим иском.

Если в договоре прописана обязательность претензионного рассмотрения спора, то решение вопроса производится в порядке очередности – сначала путем направления письма с требованием об оплате, а потом можно обращаться в суд.

При несоблюдении первого этапе заявление может возвращаться в связи с несоблюдением законного порядка.

Если по претензии должник согласился с долгом, выразив это в письменной форме, то получить положительное решение будет намного проще. При признании задолженности срок исковой давности восстанавливается.

Наличие дебиторской задолженности у предприятия, которое активно ведет деятельность, неизбежно. Она рассматривается как один из экономических показателей, принимаемых к учету при разработке маркетинговой политики компании.

Характеристики его влияют на масштабы увеличения реализации продукции и контроля объема задолженности.

Нюансы

В некоторых случаях причиной образования дебиторской задолженности является не нежелание клиента оплатить товары или услуги, а ошибка бухгалтерии или юридического отдела в расчетах или условиях договора.

Также возможно отсутствии документации в отделе выдачи материалов, к примеру, отсутствие учета по возврату.

Если должник имеет затруднительное материальное положение, то кредитор может пойти на уступки – согласовать график погашения задолженности.

Вероятно, что непринятие такой меры приведет к существенным задержкам по перечислению средств по контракту либо полной невыплате средств при недостаточности их в полном объеме.

С целью подтверждения дебиторской задолженности контрагенты могут обмениваться актами сверки.

Отражение долга в документах должника означает его согласие с суммами. Это в случае подачи иска будет служить основным доказательствам отсутствия платежей и их признание.

Одним из способов снижения дебиторской задолженности в бухгалтерском и налоговом учете является ее списание.

Производится такая мера после истечения срока давности или в связи с ликвидацией предприятия при банкротстве, в иных случая, когда финансовое положение должника свидетельствует о неплатежеспособности фирмы.

Безнадежным долг признается при отсутствии фактически деятельности организации, в связи с чем получить деньги не представляется возможным. Зачастую налоговая инспекция исключает записи о регистрации из ЕГРЮЛ таких компаний.

В качестве одного из вариантов уменьшения задолженности, при невозможности ее взыскания, является совершение уступки права требования третьим лицам или специализированным организациям, которые организует получение долга.

Обычно стоимость дебиторки в этом случае понижается относительно суммы первоначально установленного платежа, поэтому перевод долга осуществляется со скидкой.

Компании-кредитор в этом случае целесообразно сопоставить собственные затраты на получение долга с расходами, которые возникнут при перепродаже долга.

Про коэффициент оборачиваемости дебиторской задолженности читайте здесь.

Обращение взыскания на дебиторскую задолженность рассматривается на этой странице.

Видео: Контроль дебиторской задолженности

Что такое кредиторская задолженность и дебиторская задолженность

Существует всего два вида задолженности. Должны могут быть вам (вашей компании), либо у вас существует задолженность перед третьим лицом (организацией).

В первом случае, для обозначения задолженности используется понятие дебиторская, во втором, кредиторская. Соответственно лица, которые должны вам, это дебиторы. А те, которым должны вы, кредиторы.

Причины возникновения дебиторской задолженности

Задолженность, относящаяся к дебиторской, фиксируется в бухучёте в тех случаях, когда ваша организация вносит на счета поставщика авансовый платёж. Либо в ситуациях, когда товар в адрес покупателя отгружен, а средства за него ещё предстоит получить.

Отношения с персоналом также могут привести к возникновению дебиторки. Например, сотруднику выдана сумма, превышающая начисленную ему заработную плату. Излишки требуется вернуть в кассу, либо отработать.

Иными словами, дебиторская задолженность (далее по тексту, ДЗ) – это сумма, которая должна быть выплачена вашей компании. Чаще всего в число дебиторов попадают компании, берущие займы, либо покупатели. Аналогичный статус получает и заёмщик, являющийся физическим лицом. Например, владелец определённой доли в уставном капитале или сотрудник.

ДЗ в обязательном порядке включается в бухгалтерские отчётные документы, и подлежит учёту на двух счетах:

- 62, где фиксируются все расчёты с заказчиками и покупателями;

- 76, по которому отслеживаются расчёты с имеющимися у компании кредиторами и дебиторами.

Этот вид задолженности является весьма динамичным показателем, прямо зависящим от текущего взаимодействия организации с деловыми партнёрами и клиентами.

Фактически именно данная задолженность является основным фактором. Формирующим прибыль организации. Кроме того, ДЗ это основной источник, формирующий собственный капитал компании.

Причины появления кредиторской задолженности

Задолженность, именуемая кредиторской, возникает в бухгалтерском учёте в момент приобретения компанией у третьего лица каких-либо товаров (услуг, работ). При этом данные организации приобретают статус поставщиков.

Ещё одной причиной возникновения кредиторки является перечисление аванса будущим покупателем.

Внутренние взаимоотношения также формируют кредиторскую задолженность организации. Это, например, невыплаченная персоналу зарплата.

Резюмируем. Кредиторская задолженность (далее по тексту, КЗ), определённый вид задолженности, возникающей на договорных основаниях. Пример. Ваша организация приобретает комплектующие у третьей стороны для выпуска собственных товаров. Их стоимость будет формировать кредиторскую задолженность.

Важно. При учёте данной задолженности не будут учитываться расходы на упаковку закупленной продукции и её доставку.

Законодательно определены следующие виды подобной задолженности:

- долги за полученную продукцию, подлежащие погашению в сроки, указанные в соответствующих договорах;

- за предоставленные услуги (поставленные товары, выполненную работу), сроки погашения которых уже истекли;

- сотрудникам компании по зарплате;

- по внесению платежей в различные внебюджетные фонды.

Имеющаяся КЗ учитывается согласно действующим положениям, на конкретных счетах, каждый из которых предназначен для определённых видов подобной задолженности для последующего отражения в бух. отчётности.

Следовательно, определение «КЗ» включает не только те платежи, сроки выполнения которых уже прошли, но и текущие обязательства компании перед кредиторами.

Компаниям предоставлено право списания КЗ в двух случаях: после её фактического погашения, либо тогда, когда кредитор не посчитал необходимым взыскать её в установленные для этого сроки.

Согласно российскому законодательству сроки давности по кредитам составляют 3 года (для контрагентов, являющихся субъектами российского права).

Кредиторская задолженность, это имеющиеся обязательства организации, которые она обязана погасить в полном объёме в указанные сроки. Эта графа в отчётности задаёт (по сути) основные расходы компании на текущую деятельность.

Виды дебиторской задолженности

Указанную задолженность принято подразделять на пару основных видов:

- обычная (стандартная, текущая);

- неоправданная (просроченная).

ДЗ, именуемая стандартной, включает предоставление третьему лицу займа, оформленного кредитным договором, в котором указывается предоставленная сумма и срок её возврата. Подобная задолженность является плановой и требует погашения в должные (согласованные) сроки. В противном случае, она автоматически переносится в категорию просроченной. Организация-дебитор, нарушившая договорные сроки, обязана будет дополнительно выплатить пени и штраф.

Чтобы минимизировать риски возникновения подобных задолженностей кредитор обязан:

- своевременно проводить анализ отчётности по долгам;

- стремиться находить наиболее эффективные и действенные пути организации взаимодействия со всеми дебиторами.

Для чего проводятся реструктуризации, выполняется автоматизация процессов, осуществляется сотрудничество исключительно с надёжными и рекомендованными контрагентами.

- Уступать третьим лицам право на требование имеющихся долгов (посредством заключения договоров цессии с возможностью переуступки прав).

Независимо от видов имеющейся ДЗ работу в этом направлении со всеми контрагентами необходимо проводить постоянно. Подобные виды задолженности, это потенциальный доход любой компании.

Варианты списания дебиторской задолженности

Действующее законодательство предусматривает право организации на списание просроченной ДЗ в ряде конкретных случаев:

- если прошло 3 года (т.е. истёк срок установленной законом исковой давности);

- существует решение о том, что взыскать имеющуюся ДЗ невозможно;

- когда организация-дебитор ликвидирована.

Согласно Налоговому Кодексу ДЗ можно списать по статье вне реализационных расходов, с обязательным созданием специального резерва по имеющимся сомнительным долгам. Но только в случаях признания её безнадёжной.

При списании долга в убыток, закон допускает анулирование подобной задолженности без уменьшения на данную сумму налогооблагаемой базы (раздел, налог на прибыль). Это прямые убытки для организации.

Чтобы списать ДЗ требуется предварительно составить акт о её инвентаризации, приложив к нему обоснование и приказ директора организации.

Можно списать ДЗ до момента ликвидации дебитора. Так как любой ликвидации предшествует длительная по времени процедура, именуемая банкротством.

В это время назначенные конкурсные управляющие собирают собрания всех кредиторов, в ходе которых озвучиваются финансовые требования к организации-дебитору.

По завершению конфискации имущества должника и его реализации вырученные средства передаются кредиторам в порядке очерёдности. Установленной действующими законами.

Российское законодательство предоставляет возможность компаниям-кредиторам в этот период полностью списать имеющуюся по данному заёмщику ДЗ.

Непросроченная задолженность списывается после погашения должником имеющихся по счетам задолженностей.

Выводы

Постоянная продуманная и целенаправленная работа организации с имеющимися у неё ДЗ и КЗ очень важна для финансового благополучия фирмы. В этих целях требуется организовать в компании постоянно ведущийся финансовый мониторинг и с особой тщательностью подходить к вопросу выбора возможных контрагентов для последующей совместной работы.

Оборачиваемость кредиторской задолженности + формула расчета и анализ

В данной статье мы разберем формулу расчета и экономический смысл коэффициента оборачиваемости кредиторской задолженности компании или в бизнес-плане.

Оборачиваемость кредиторской задолженности

Оборачиваемость кредиторской задолженности (англ. Accounts Payables Turnover) – финансовый показатель, относящий к группе «Деловой активности» (Оборачиваемости) предприятия и характеризующий скорость погашения обязательств перед заемщиками и кредиторами. Коэффициент отражает количество раз, которое предприятие может рассчитаться с размером кредиторской задолженностью за отчетный период (на практике, год или квартал). Данный показатель используется менеджерами для проведения экспресс-диагностики финансового состояния предприятия.

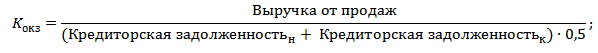

Формула расчета коэффициента оборачиваемости кредиторской задолженности

Коэффициент оборачиваемости кредиторской задолженности (Кокз) представляет собой отношение выручки от продаж продукции к средней величине кредиторской задолженности. Данные для расчета коэффициента берутся из бухгалтерской отчетности предприятия (см. Пример оценки коэффициента оборачиваемости кредиторской задолженности для ОАО “НЛМК”).

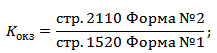

Коэффициент оборачиваемости кредиторской задолженности по балансу организации рассчитывается:

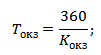

Период оборота кредиторской задолженности

В отечественной практике помимо расчета коэффициента оборачиваемости кредиторской задолженности рассчитывают период оборота (Tокз), который показывает количество дней необходимое для погашения кредиторской задолженности.

Анализ оборачиваемости кредиторской задолженности

Единого нормативного значения для всех показателей оборачиваемости не существует. Каждое предприятие устанавливает собственные допустимые уровни коэффициента. Чем выше оборачиваемость кредиторской задолженности, тем больше активность фирмы в получении доходов от продаж по отношению к заемным средствам. Часто данный показатель сравнивают с оборачиваемостью дебиторской задолженностью (Кодз).

Значение коэффициента

Анализ финансового состояния предприятия

Для обеспечения финансовой устойчивости организации необходимо разработать механизм взаимодействия с кредиторами и политику управления кредиторской задолженностью. Чрезмерный размер заемного капитала увеличивает риск банкротства, но в тоже время оперирование бизнесом только собственным капиталом приводит к снижению рентабельности, а, следовательно, и конкурентоспособности в долгосрочной перспективе. Более подробно про коэффициенты оборачиваемости читайте в статье: “Коэффициенты оборачиваемости. 6 формул показателей“.

Видео-урок: “Расчет ключевых коэффициентов оборачиваемости для ОАО “Газпром”

Резюме

Оборачиваемость кредиторской задолженности является важным показателем финансовой устойчивости организации. Менеджменту предприятия необходимо оперативно отслеживать любые негативные изменения данного показателя. Для проведения комплексного финансового анализа необходимо использовать также коэффициенты ликвидности, финансовой устойчивости и рентабельности. Если вам нужен кредит для бизнеса или как физическому лицу, то рекомендую аналитический сайт → “Нужен кредит“.

Автор: к.э.н. Жданов Иван Юрьевич

Источник: business-insider.ru